Matemáticas financieras

Equivalencia financiera

¿Que Es La Equivalencia Financiera?

El principio de equivalencia financiera establece que dos sumas de dinero invertidas en fechas distintas, son equivalentes cuando, analizados en un mismo momento o tiempo conservan la misma cuantía. Si al ser valorados ambos capitales no cumplen la equivalencia o no son iguales, una de las dos sumas de dinero tendrá preferencia sobre la otra y por lo tanto será el elegido.

Teniendo en cuenta lo anterior ambos capitales son equivalentes cuando no hay preferencia de uno sobre los demás.

La importancia de tener en cuenta el tiempo en una equivalencia financiera es que el dinero no vale lo mismo en momentos diferentes del tiempo, lo que lleva a analizar su valor partiendo de los conceptos que se plantearan a continuación.

¿Cómo se aplica la equivalencia financiera en la vida cotidiana?

Conocer el concepto de equivalencia financiera permite resolver situaciones y operaciones financieras donde hay un intercambio de capitales financieros entre dos personas o entre una persona y una entidad financiera donde queda pactado la cantidad de dinero que se intercambiaran entre ambas partes y las fechas en que se producirá el intercambio de estas cantidades.

La equivalencia financiera permite analizar por ejemplo:

- Si se prefiere recibir $ 500.000 hoy si se tiene la posibilidad de invertirlos al 4% mensual durante seis meses o mejor recibir dentro de 6 meses $ 600.000.

- Analizar si es lo mismo disponer de $ 100 a fecha de hoy que dentro de un año.

En el entorno económico actual, en casi todas las operaciones financieras se prefiere más el dinero hoy que el dinero mañana, esto debido al valor temporal del dinero ya que no es lo mismo disponer de $ 100 a fecha de hoy que dentro de un año. Precisamente este es el origen del tipo de interés que no es más que el costo o el precio que hay que pagar o recibir por el uso de ese capital, por esta razón para poder calcular equivalencias entre uno o varios capitales financieros se hace necesario acudir a los regímenes financieros que permitirán calcular el precio y la equivalencia entre capitales para la toma de decisiones.

Ejemplo 1 De Equivalencia Financiera

Suponga que un banco le otorga un préstamo de $ 200 hoy y usted acuerda con esta entidad pagarlos en un tiempo futuro, por ejemplo 30 días. Aquí la devolución de este dinero se pacta para una fecha posterior a 30 días. Este lapso de tiempo es lo que da origen a una operación financiera, donde habrá que pagar algo más por el dinero prestado (tasa de interés). De esta manera se producen dos operaciones simultáneas:

- Préstamo del dinero, el cual se debe devolver bajo las mismas condiciones a cuando fue otorgado.

- Precio del dinero a devolver por el plazo acordado: Tipo de Interés

Para que esta operación sea financieramente equivalente deben cumplirse las siguientes condiciones:

- Que el intercambio de dinero no sea simultáneo.

- Que a la operación se le aplique una determinada ley financiera (Interés simple, interés compuesto)

- Que la prestación y la contra prestación sean equivalentes financieramente. Es decir que al banco le sea indiferente los $ 200 a hoy que los mismos $ 200 más el interés a recibir dentro de 30 días.

En el ejemplo anterior existe una equivalencia financiera debido a que los $ 200 más los intereses que esta entidad recibirá en 30 días traídos a valor presente o fecha de hoy son equivalentes.

La equivalencia permite analizar el valor del dinero en el tiempo y este análisis se realiza con los tipos de interés que es el costo o el alquiler que se paga por este dinero en el tiempo. Dicho de otra manera los tipos de interés pueden considerarse como el alquiler del dinero, tanto si se presta como si se pide.

Ejemplo 2 De Equivalencia Financiera

La fusión del valor del dinero en el tiempo y el tipo de interés permite desarrollar el concepto de equivalencia financiera, el cual significa que diferentes sumas de dinero en momentos diferentes pueden tener el mismo valor adquisitivo, es decir el capital equivalente a $ 1.000 a un 10% anual en un año será por ejemplo $ 1.100. Es decir, como en el ejemplo siguiente los capitales que tienen diferente valor son los mismos en distintos periodos de tiempo esto sería una equivalencia financiera debido a que el valor actual es igual a los valores futuros ubicados en tiempos diferentes, esta equivalencia es lo que recibe el nombre de equivalencia financiera:

Es decir desde el punto de vista financiero se está hablando del mismo capital en el sentido que un capital de $ 1500 dentro de 5 años es equivalente a uno de $ 1000 en el momento actual.

Valor futuro = 1000 (1 + 1 * 0,1) = 1100

Valor futuro = 1000 (1 + 2 * 0,1) = 1200

Valor futuro = 1000 (1 + 3 * 0,1) = 1300

Valor futuro = 1000 (1 + 4 * 0,1) = 1400

Valor futuro = 1000 (1 + 5 * 0,1) = 1500

Ejemplo 3 De Equivalencia Financiera

¿Prefiere recibir $ 500.000 hoy si se tiene la posibilidad de invertirlos al 4% mensual durante seis meses o mejor recibir dentro de 6 meses $ 600.000?

![]()

Para este caso se prefiere recibir $ 500.000 hoy porque es una cifra superior a los $ 600.000. Aquí por ejemplo no se cumple el principio de equivalencia financiera, debido a que ambos capitales no son iguales en un periodo de tiempo determinado siendo una suma de dinero preferente sobre la otra.

Ejemplo 4 De Equivalencia Financiera

El propietario de una moto tiene dos ofrecimientos al vender su activo:

A) El primer cliente le da $ 3.000.000 de contado

B) Un segundo comprador le da $ 1.000.000 de contado y 2 cuotas mensuales de $ 1.020.000

¿Cuál de las dos opciones debería recomendarle al vendedor si sabe que el dinero de contado rinde al 2% mensual?

Utilizando el principio de equivalencia financiera, se hace necesario analizar a valor presente cuanto equivalen las dos cuotas mensuales que sumados al millón de pesos permitirán comparar ambas alternativas:

Para esto utilizamos la siguiente formula, donde P es el capital a recibir, F es el valor futuro, i la tasa de interés y n el plazo o tiempo:

1.000.000 + 980.392 + 1.000.000 = 2.980.392 equivalen a valor presente la opción B.

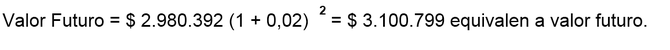

Ahora analicemos la opción A:

![]()

Con el ejemplo anterior se puede inferir que el principio de equivalencia financiera permite determinar en un momento dado que alternativa de inversión y opción es la más acertada al momento de analizar dos o más capitales en un periodo de tiempo. Dado el caso anterior la opción “A” es la más recomendable debido a que llevado a valor futuro rinde mucho más que la opción B. Con este ejemplo de puede concluir lo siguiente:

- El capital presente de la opción B de $ 2.980.392 no es equivalente al capital de $ 3.000.000 de la opción A. Por esta razón no se cumple el principio de equivalencia financiera debido a que hay preferencia sobre uno de los dos capitales

- El capital de $ 3.000.000 de la opción A rinde mucho más en dos meses que el capital de 2.980.392 de la opción B al analizarlo a futuro:

Administración financiera

¿Qué es Indexación?

Indexación

El término indexación lo podemos definir de dos maneras:

1. ¿Qué es la indexación de valores?

La indexación de valores es la acción financiera de poner un valor presente a una suma de dinero establecida en años pasados, es decir, darle el mismo poder adquisitivo en la actualidad a una suma de dinero establecida en años pasados. Para entender mejor, supongamos lo siguiente:

Si tenemos un millón de pesos en el año 2006, el cual tenía un poder adquisitivo determinado en dicha época, al día de hoy (supongamos en el año 2018) este mismo valor no tiene el mismo poder adquisitivo de hace once años; de esta forma, la suma es indexada, es decir, se actualiza al valor que representaría el día de hoy, donde posea aproximadamente el mismo poder adquisitivo.

Por lo general el Índice de Precios al Consumidor indica el porcentaje que en cada año debe aumentarse a las cifras para que estas no pierdan poder adquisitivo.

La indexación es el sistema usado para recompensar las pérdidas en el valor de las obligaciones a largo plazo (las deudas, salarios, obligaciones, empréstitos, entre otras) producido por las desvalorizaciones en la moneda que se maneje o por la inflación

Lea también: ¿Qué es la inflación?

¿Cómo se indexa?

Para indexar un valor se tiene la siguiente fórmula:

Donde las variables observadas representan:

- VR: el valor que se vaya a reintegrar, es decir, aquel valor final

- VH: el valor del cual se ordenó la devolución en un inicio, es aquel valor afectado por el paso del tiempo

- IPC: índices del precio al consumidor, tanto del año de la obligación, como el del año actual.

Para entender mejor el manejo de esta fórmula, usaremos un ejemplo:

Supongamos que se ordena la devolución de $500.000 pesos, los cuales se indexaron a partir de febrero del 2005.

Para esto tomaremos el IPC determinado para ese año (el cual fue del 81,70), este lo adquirimos del cuadro de intersección emitido por la Dian. De la misma manera tomaremos el número de referencia del mes y el año en el que dicho monto será pagado. Supongamos que se indexa hasta septiembre del 2015 (con el número correspondiente: 123,78)

Entonces, organizando los datos tendremos:

- IPC actual: 123,78

- IPC inicial: 87,7

- VH: $500.000

Por lo cual nuestra fórmula quedaría de la siguiente manera:

Al resolver la formula obtenemos que el valor indexado seria de aproximadamente: $757.527,6

Lea también: Valor del dinero en el tiempo

2. ¿Qué es la indexación web?

La indexación web se refiere a los distintos métodos para incluir contenido de un sitio web en los índices de internet. Cuando se determinan los sitios web pueden usar un índice de back of the book; mientras que los motores de búsqueda tienden a usar palabras clave y etiquetas para hacer más fácil la búsqueda en internet o en un sitio especifico (estos motores también tienen en cuenta otras variables como las visitas en la página, las calificaciones de la misma, etc.). Como las publicaciones en internet aumentan diariamente en proporciones enormes, la indexación web se está tornando muy importante para esos sitios web periódicos o aquellas revistas que actualizan de forma seguida su contenido.

Para entenderlo mejor, analicemos lo siguiente: el hecho de que google indexe la información en el contenido es lo que permite que las paginas aparezcan en los resultados de búsqueda, lo cual representa algo muy positivo, pues esto genera visitas en dichas páginas y por ende la opción de generar ingresos de distintas formas. La indexación se da porque algunos bots de las páginas de búsqueda han pasado por las páginas para rastrearlas, etiquetarla y así añadirlas en sus índices.

El mismo Google, en su guía de indexación y rastreo, realiza una comparación muy útil y entendible para cualquier usuario; el Googlebot rastrea los miles de millones de páginas existentes en la web para indexarlas y añadirlas en sus índices. De esta manera cuando el usuario realice alguna búsqueda, el buscador solamente acudirá a esa parte de su índice relacionada con la búsqueda, y así mismo la posiciona en función de su algoritmo.

Matemáticas financieras

¿Qué es una tasa de interés?

Tasa de interés

Es probable que estés familiarizado con el término tasa de interés, puede también que en algún momento hayas pedido un préstamo o eres dueño de una tarjeta de crédito y por esta razón quizás, se sabe que ese dinero que el banco te “presta” no es un dinero gratuito, debido a que al final del periodo de tiempo establecido tienes que devolver el dinero prestado más los intereses.

¿Y que son los intereses? ¿Cómo se define su valor? La tasa de interés es el precio del dinero en el mercado financiero ¿Y cómo puede el dinero tener un valor mayor a sí mismo? Porque el dinero no conserva su valor a lo largo del tiempo. Como regla general el dinero presente es más valioso que el dinero futuro, y por ese mismo motivo los intereses son mayores entre más amplia sea la duración del préstamo.

Pero el tiempo no es el único factor que afecta una tasa de interés, también se puede afectar por los siguientes motivos:

Política Monetaria

Primero que nada tenemos al gobierno, que por medio del banco central puede ejercer política monetaria. Una de las maneras de ejercer política monetaria es cambiando las tasas de interés a las que el banco central le presta dinero a los bancos comerciales. Y los bancos comerciales en turno mueven sus tasas de interés en la dirección que lo hizo el banco central ¿Por qué hacen esto?

La tasa de interés es una manera efectiva de controlar la cantidad de dinero que circula en una economía. Una tasa de interés alta hará que las personas y empresas sean más recias a pedir préstamos, y por lo tanto circulara menos dinero. El efecto de esto es una disminución de la inflación a cambio de una desaceleración de la economía.

Por el otro lado, cuando hay unas tasas de interés bajas las personas y empresas se ven incentivadas a pedir dinero prestado, lo cual incrementará la masa monetaria del país. Esto llevará a una aceleración de la economía a cambio de una inflación mayor.

Riesgo

Uno de los principales aspectos que domina las tasas de interés es el riesgo. En su forma más común podemos hablar del riesgo de que el deudor no pague el préstamo, por este motivo los bancos se interesan por el historial crediticio de aquellos que les piden dinero. Una persona con un historial de pagar todas sus deudas a tiempo presenta un riesgo bajo, por lo cual el banco puede permitirse darle una tasa de interés más baja que a una persona que tiene una historia de no pago.

Pero el riesgo que presenta el deudor individual no es el único riesgo que tienen presente los bancos. La situación económica del país en su totalidad también influye en las tasas de interés, una situación de alta estabilidad le permite a las entidades financieras hacer préstamos más arriesgados a mejores tasas.

Tasa nominal y real

Digamos que depositas $100 en un banco por un periodo de un año. Al final de ese año recibes $10 de intereses. Haciendo un poco de matemática sencilla podemos darnos cuenta que recibiste un 10% de interés. Esta es la tasa de interés nominal.

Pero como lo mencionamos anteriormente, el dinero presente es más valioso que el dinero futuro ¿Y como se mide la diferencia del valor del dinero entre dos periodos de tiempos distintos? Con la inflación.

Suponga que la inflación en ese periodo de un año fue del 15%. Para encontrar la tasa de interés real usamos la ecuación de Fischer:

R = (1 + i) / (1+p)

Donde i es la tasa de interés y p es la inflación. La fórmula anterior nos da como resultado 0.956. Tengamos en cuenta que un valor de 1 significa que el dinero no cambio de valor en este periodo de tiempo, un valor de 1.1 nos indicaría que el valor del dinero creció un 10%. Y por lo tanto el resultado anterior nos está mostrando que los $110 al día de hoy valen menos que los $100 dólares que depositamos hace un año.

Por eso es importante hacer la distinción entre valor nominal y real. Porque los números más grandes no siempre son mejores.

Tasas de interés fija e interés variable

Los conceptos de tipo de interés fijo y tipo de interés variable se utilizan en múltiples operaciones financieras, económicas e hipotecarias, como lo es la compra de vivienda.

La aplicación de interés fijo supone que el interés no cambiara durante la duración del préstamo.

En la aplicación de interés variable el tipo de interés va cambiando a lo largo del tiempo. El tipo de interés variable que se aplica en cada periodo de tiempo consta de dos valores y es el resultado de la suma de ambos: un índice o tipo de interés de referencia y un porcentaje o margen diferencial.

ABCFinanzas.com le recomienda leer:

Matemáticas financieras

¿Qué es una anualidad?

Anualidad

Una anualidad es una serie de pagos, depósitos o retiros iguales, que se realizan en un determinado periodo de tiempo. A pesar de que el término provenga de la palabra “año”, estos periodos no son necesariamente anuales. Generalmente estas rentas se dan a cualquier secuencia de tiempo siempre y cuando estos pagos sean iguales y los intervalos entre estos también sean iguales. En pocas palabras, son pagos de igual cantidad a igual intervalos de tiempo.

Las cuotas entregadas que son para formar parte de un capital se llaman imposiciones o fondos; y si son para cancelar o abonar a una deuda son llamadas amortizaciones.

Cuando un país posee una buena estabilidad económica, es normal que se presenten operaciones mercantiles frecuentemente a través de este tipo de pagos, sea a un interés simple o compuesto.

Conceptos básicos de las anualidades

- Renta: Valor para cada pago realizado periódicamente

- Periodo de pago de renta: Intervalo de pago fijado

- Plazo de la anualidad: Tiempo transcurrido desde el primer pago hasta el último.

- Tasa de la anualidad: Tasa de interés fijada para esta operación.

¿Cómo se clasifican las anualidades?

- Anualidad cierta: Todas las fechas de pago y finalización son acordadas por medio de contratos

- Anualidad eventual o contingente: La fecha del primer y/o último pago surgen o se realizan gracias a algún evento determinado anteriormente por ambas partes.

- Anualidad perpetua: Los pagos son “ilimitados”, es decir, no son específicos por cuota y por ende pueden tomar más tiempo.

- Anualidad inmediata: El pago debe efectuarse al inicio o al final del primer periodo.

- Anualidad diferida: El primer pago se hace después de “X” periodo (acordados por ambas partes)

- Anualidad anticipada: El pago se hace al inicio del periodo acordado.

- Anualidad vencida: El pago se hace al final del periodo acordado.

- Anualidad simple: Su periodo de pago coincide con el periodo de capitalización.

- Anualidad general: El pago no coincide con el periodo de capitalización.

¿Cómo se calcula una anualidad?

Para explicarlo de una manera simple, empezaremos basándonos en un ejemplo:

Supongamos que se compra una casa con una cuota inicial de $100.000 y 36 cuotas de pago de $20.000. La agencia cobra un 3% de cuota de interés mensual:

Cuota inicial = $100.000

n =3 6

A = $20.000

i = 3% mensual

p = Valor pagado

Lo anterior se puede representar en el siguiente flujo:

Para resolver algebraicamente, utilizamos la fórmula:

Lo que nos da como resultado:

P = 436.645

Este valor nos indica el valor “pagado” en las 36 cuotas mensuales más el interés cobrado por la entidad financiera respectiva, pero en este cálculo no se ha tenido en cuenta la cuota inicial que se realizó al inicio del periodo, por ende, este valor obtenido no es el precio “real” de la casa. Para hallar el valor de la casa, claramente, habría que sumar la cuota inicial.

Entonces podemos concluir que el precio final de la casa adquirida, con pagos en anualidades, es de $536.645

Ventajas y desventajas de las anualidades en procesos de jubilación:

Las anualidades hacen un papel relevante en este tipo de procesos, pues estos también dependen de un pago específico en tiempos determinados, solo que estos no son para que una persona natural pague una deuda, sino que una empresa específica pague a una persona natural su pensión. Pero así como trae ventajas, también tiene sus desventajas.

Ventajas

- Para un contrato de renta vitalicia inmediata es una buena opción, pues asegura los pagos periódicos para toda la vida.

- Disminuye el riesgo de perder una parte de los ahorros.

- Tienen capacidad para sustituir a los empleadores de las pensiones de jubilación patrocinados como herramientas fiables.

- Es como “una fuente constante de ingresos” para aquellos que temen el agotar sus recursos en poco tiempo, pues estos pagos se hacen en los periodos determinados, no antes.

- Permiten inversiones para el crecimiento del impuesto diferido.

- Se puede contribuir a voluntad, pues no hay restricción para la inversión.

- Las anualidades pueden personalizarse para satisfacer sus requisitos.

- Las anualidades pueden tomarse como “contratos de seguros de vida”, lo que hace posible sus sucesiones si se declaran beneficiarios.

- El valor de la suma de las anualidades se garantiza que sea a la par o por encima de la cantidad invertida.

- Las anualidades están respaldadas por los fondos de garantías estatales y en caso tal de que la empresa no pueda pagar, las inversiones no se pierden.

Desventajas

- Son consideradas como herramientas de jubilación menos flexibles ya que tienden a atrapar la suma global del dinero.

- Las anualidades tienden a ser de nula utilidad para gastos repentinos, pues por su forma implican un ingreso estable por un periodo de tiempo.

- El requerir una cuota inicial más grande que el resto de las cuotas puede ser un problema para quien realice el pago.

- Una anualidad fija no facilita los aumentos como los de la bolsa de valores en su capital

- El hecho de no poder tocar sus fondos una vez se haya invertido hasta que se tenga la edad determinada puede ser un inconveniente.

- Los fondos que se retiren temprano están sujetos a multas de hasta el 10%.

ABCFinanzas.com le recomienda leer: «Equivalencia financiera»

Administración financieraHace 7 años

Administración financieraHace 7 añosEjemplo de un Estado de Resultados

Administración financieraHace 4 años

Administración financieraHace 4 años¿Qué es la administración financiera?

Administración financieraHace 4 años

Administración financieraHace 4 añosAnálisis horizontal o dinámico

Administración financieraHace 4 años

Administración financieraHace 4 añosEstado de resultados

Administración financieraHace 7 años

Administración financieraHace 7 años¿Cómo preparar un Estado de Flujo de Efectivo?

Administración financieraHace 6 años

Administración financieraHace 6 añosPresupuesto de efectivo

¿Qué son las finanzas?Hace 7 años

¿Qué son las finanzas?Hace 7 añosDecisiones financieras básicas

Administración financieraHace 7 años

Administración financieraHace 7 añosAnálisis vertical o estático